自動車を購入するとき、どんなに安く購入しても「まとまったお金が必要」というのが現状です。

そのため手元の貯蓄を一気に減らしたくない場合は、自動車ローンを検討しますよね。

しかし自動車ローンを検討したところで、下記のような悩みが出てきます。

- 自動車ローンは損だというけど、金利が低ければ大丈夫なのではないか

- 自動車ローンを借りるときに「審査がある」って聞いたけど、どのくらい厳しいのか

- ローンにも種類があるって聞いたけど、どれを選ぶのが正しいのか

- 実際に自動車ローンを組んだ場合の返済額目安を知りたい

そこで今回は元ディーラー営業マンである筆者が、自動車ローンについて詳しく解説していきましょう。

きちんと最後までご覧になれば、間違いなく金利で損することもなく、安心して自動車ローンを組むことができますから、ぜひしっかりと読み進めてくださいね。

【裏技】同じ保証内容なのに保険料が半額に!?

自動車保険料は、保険会社によって差が激しいのをご存知ですか?

実際に筆者は親から紹介された大手保険会社で12万だった保険料が、三井ダイレクトに変えて5万円になりました。

なので、複数の自動車保険会社から見積もりを取ってください。

と言われても面倒ですよね・・・

そこでオススメなのが「保険スクエアbang!」の自動車保険一括見積りサービスです。

自動車保険一括見積りサービスは、1回ネットで申し込むと、大手を含めた各保険会社からメールでの見積もり結果が瞬時に届く&後日に見積もりのハガキが郵送で届きます。(営業電話などは一切掛かってきません。)

これを使えばカンタンに最安値の自動車保険が見つかります。

同じ保証内容なのに・・・半額以上安くなるかも!?

特に親や知人から紹介された人は半額以上安くなる可能性大

※保険会社からの営業電話は一切ありません。

1.自動車ローンの金利平均は約2.9%

自動車ローンを組むのであれば、まずさきに気になるのが「金利」ですよね。

そこで早速、大手銀行から地方銀行までの自動車ローン金利を10個ピックアップして平均値を算出しましたので下記の一覧表をご覧ください。

| 金融機関名 | 固定or変動 | 最小金利(%) | 最大金利(%) |

|---|---|---|---|

| 損保ジャパン日本興亜 | 固 | 1.900 | 2.850 |

| 三菱UFJ銀行 | 変 | 1.700 | 2.450 |

| 三井住友銀行 | 変 | 4.475 | |

| 静岡銀行 | 変 | 2.400 | 4.400 |

| 大垣共立銀行 | 変 | 3.475 | |

| 名古屋銀行 | 固 | 2.300 | 3.200 |

| 十六銀行 | 変 | 2.475 | 3.975 |

| 愛知銀行 | 固 | 2.100 | 3.400 |

| 東海ろうきん | 固 | 2.300 | 2.800 |

| 変 | 2.000 | 2.500 | |

| 平均値 | 2.513 | 3.353 | |

| 2.933 | |||

※2024年4月現在の調査結果

ご覧になると分かるように平均値では約2.9%と、比較的落ち着いている結果となりました。

しかし詳細を見ていくと分かるのですが、なんと中には最大で4.5%にもなるケースがあるのです。

もちろん景気情勢も関係しているため一概には言えないのですが、ここ数年間を見ていると2〜3%程度で組めると「お得な方」ということができ、4%を超えているものは「かなりの損」ということができます。

特に後述する金利・支払い回数別の返済額をご覧になると分かりますが、金利が高い=大損している可能性が高いということになるので、必ずチェックしておいてください。

ちなみに今比較するために上記した金融機関の自動車ローンを借りるための

- 必要書類(審査時)

- 最低・最高借入額

- 最短・最長返済期間

については備考として下記に一覧表で紹介しておきます。

自動車ローンの必要書類・借入額・期間

自動車ローンを組むためには、各金融機関で必要書類と借入額、期間の制限が決まっています。

そこで下記に、先ほどと同じような一覧表を作成しておきましたのでご覧ください。

| 金融機関名 | 最低融資額(万円) | 最大融資額(万円) | 最短借入期間(ヶ月) | 最長借入期間(ヶ月) | |

|---|---|---|---|---|---|

| 損保ジャパン日本興亜 | 20 | 999 | 6 | 120 | |

| 三菱UFJ銀行 | 50 | 1000 | 6 | 120 | |

| 三井住友銀行 | 10 | 300 | 12 | 120 | |

| 静岡銀行 | 0 | 1000 | 0 | 120 | |

| 大垣共立銀行 | 10 | 1000 | 6 | 120 | |

| 名古屋銀行 | 10 | 1000 | 6 | 120 | |

| 十六銀行 | 10 | 1000 | 6 | 120 | |

| 愛知銀行 | 10 | 1000 | 6 | 120 | |

| 東海ろうきん | 固定 | 0 | 500 | 0 | 60 |

| 変動 | 0 | 120 | |||

| 金融機関名 | 必要書類 | ||||||

|---|---|---|---|---|---|---|---|

| ローン 申込書 | 外国PEPsに 関する申告書 | 所得 証明書類 | 印鑑 証明書 | 本人 確認書類 | 見積書 注文書 | 勤務先 確認書類 | |

| 損保ジャパン日本興亜 | ◯ | ◯ | ◯ | ◯ | |||

| 三菱UFJ銀行 | ◯ | ◯ | ◯ | ||||

| 三井住友銀行 | ◯ | ◯ | ◯ | ||||

| 静岡銀行 | ◯ | ◯ | |||||

| 大垣共立銀行 | ◯ | ◯ | ◯ | ||||

| 名古屋銀行 | ◯ | ◯ | ◯ | ◯ | |||

| 十六銀行 | ◯ | ◯ | ◯ | ||||

| 愛知銀行 | 明記せず | ||||||

| 東海ろうきん | 明記せず | ||||||

ご覧になると分かるように、ほとんどの金融機関が「〜1000万円まで」「10年間まで」という基準で融資をしていることがわかりますよね。

しかし実際に審査を受け、契約をするための必要書類は「各社様々で異なる」というのが本当のところです。

もっというと必要書類に関しては、上記の一覧表のものは「基本的なもの」に過ぎず、実際に契約していくには、その他の書類が必要となるケースも多いのです。

そのため必要書類に関しては、上記一覧表のものをベースとして、その他に金融機関から依頼がある場合には都度対応してください。

以上の説明から、金融機関別の金利や融資額などについては、なんとなくイメージすることができましたよね。

特に金利に関してはシビアに考えなければ、問答無用で損してしまいますので「絶対に借入前にチェックすべき」と覚えておいてください。

また書類等々についてもイメージはできたかと思いますので、次章では実際に自動車ローンを組むまでの流れについて詳しく紹介していきましょう。

2.自動車ローンを組むまでの流れ

自動車ローンを実際に組むまでの流れは、下記に図解した通りです。

自動車ローンの組み方

自動車ローンの組み方手順をご覧いただくと、比較的流れ自体は簡単だということがわかりますよね。

しかしここでのポイントは「仮審査」と「本審査」の2つです。

というのもこの2つの審査に通過しなければ、そもそもお金を借りることができないからです。

以下にそれぞれの違いについて説明しておきますのでしっかりご覧ください。

自動車ローンの仮審査とは何か

自動車ローンの仮審査とは、簡単にいうと「申し込みの段階であなたに返済能力があるかどうか」を見極めるための審査

そのため

- 年収

- 勤務している企業

- 自営業かサラリーマンか

- 役職

- 他にローンやキャッシングなどがないか

など、様々な条件を入力(もしくは提出)させられるのです。

その結果として金融機関から「この人は返済能力があるだろう」と認められると、仮審査には合格して、実際に契約までの段取りを組むことが可能になります。

自動車ローンの本審査とは何か

一方「本審査」と呼ばれるものは、実は仮審査と大差ありません。

というのも仮審査の時点でお客様の返済能力については9割がた判断できるからです。

そのため本審査では「仮審査の時と状況が変わっていないかどうか」を調べている程度だと思っておけば問題ありません。

また金融機関によっては本審査は「特別に実施していない(のと同じ)」というケースもありますから、実はそれほど重要ではなく、仮審査さえ通過しておけば問題ないと思って大丈夫です。

以上の説明から仮審査の重要性については十分理解できましたよね。

しかし同時に「仮審査に通過しなかったらどうしよう…」と不安になってしまったでしょう。

そこで下記に仮審査に通過しづらい人の特徴について箇条書きしておきましたのでご覧ください。

- 自営業者

- 他にローンの契約がある、借金がある

- アルバイトやパートなど、収入が少なく安定していない

その場合には実は通りやすい自動車ローンもあります。

それは「ディーラーローン」というもの。

下記にディーラーローンの特徴について解説していきますので、併せてご覧ください。

ディーラーローンとは何か

ディーラーローンとは、自動車ディーラー(またはメーカー・ディーラー系列の金融機関)が提供している自動車ローン

そしてディーラーローンでは通常の金融機関と比較して、仮審査が非常に通りやすいという特徴を持っています。

その理由は単純で、ディーラーであればあなたが購入した車を担保にして、支払不能になったとしても確実に回収することができるからです。

そのためディーラーでは一般的に仮審査に通りづらい人でも、高確率で自動車ローンを組むことが可能になるのです。

ただしデメリットもあります。

それは金利が非常に高いということです。

実際、筆者が勤務していたディーラーでは最低3.5〜4.5%程度の金利が適用されていました。

後述する金利と返済回数による試算結果をご覧になると分かりますが、この金利は「めちゃくちゃ損」ということができます。

そのため基本的にディーラーローンは「いざという時」だと割り切っておいてください。

ただしディーラーはごく稀にキャンペーン金利を適用して、普通の金融機関よりもお得なケースがありますから、一度ディーラーに問い合わせてみるものオススメと言えます。

ちなみに通常のローンやディーラーローンと似たもので「リース」や「残クレ」という購入方法もありますので、こちらについても分けて説明していきましょう。

リースは個人事業主や企業経営者にオススメ

リースとは簡単にいうと「毎月決まった金額を支払って車を借りる」といったような契約

つまり購入するわけではなく、自分のものにはなりません。

しかしメリットとしては、下記の通りで「事業者には非常にオススメ」なのです。

- 残価を設定することで月々の支払額がグッと抑えられる

- 審査に通りやすい

- 会計上の処理がラクになる

それぞれ簡単にいかに説明していきます。

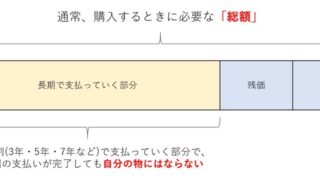

メリット1.残価を設定することで月々の支払額がグッと抑えられる

残価といって、先に契約満了時の価値分だけを「支払いの元となる金額」から差し引くことができます。

これによって全体にかかる支払い金が少なくなるため、結果的に毎月の支払額も大幅に少なくすることが可能です。

審査に通りやすい

リース契約は、リース会社自体が「万が一支払えない場合はすぐに車両を引き取る」という形になっています。

つまり審査に通してしまっても、リース会社としては「万が一のことがあれば車両を取り上げればOK」と考えているのです。

結果的に事業者であったとしても、高確率で審査に通りやすいということができます。

会計上の処理がラクになる

リース契約をする場合には自動車ローンで購入する場合のように「減価償却」などの概念を無視することができます。

つまり毎月の支払額=丸々損金となるため、結果的に会計上の処理が大幅にラクになります。

また処理がラクになるだけではなく、目の前の収支を判断することが容易になる点もメリットと言えます。

以上がリースによる車の購入のメリットでしたが、実はキャンペーンなどによって金利が非常に低くなるケースもあります。

実際に筆者が見たことのあるリース金利では、ディーラーのキャンペーンで0.99%というのもありました。

そのため事業者である場合には、自社のものにはなりませんが「超安く借りられる」という可能性もあるため、チェックしておいて損はないと言えます。

残クレは損しかないのでオススメできない

残クレという購入方法は、自動車ローンとリースの間を取ったようなものです。

具体的には

- ローンであるため最終的に自分のものにできる

- 残価を設定することができ、月々の支払いが抑えられる

- 支払いの最終回で車を返し、次の車に乗り換えることが容易

という形となっています。

そのため各車メーカーはこぞって「新しい賢い車の買い方」などと紹介しているのですが…正直なところ、大損ですからやめておいたほうがいいでしょう。

というのも残クレは確かに月々の支払額を抑えることができるのですが、基本的にどのディーラーで取り扱っているものも「金利が超高い」ということが多いのです。

そのためトータルで見ればかなりの大損であるケースが多く、プロ目線では積極的にオススメすることはないと言えます。

ただし残クレに関しても、ディーラーが特別低金利として1%代で提供している場合もごく稀にありますので、その場合にはローンと同じく「金利が低いからオススメできる」と言えます。

以上、ローンの審査や種類について説明してきましたが、気になるのは「実際にどの程度の金額を毎月支払っていくのか」ということですよね。

次章では実際にシミュレーションをして、その結果を比較表にして紹介していきましょう。

3.金利・支払回数別の月々返済額一覧

金利と支払回数別の「月々返済額」を一覧化しましたので下記の比較表をご覧ください。

| 月々支払額(円) | 返済回数(回) | 金利(%) | |||

|---|---|---|---|---|---|

| 2.0 | 3.0 | 4.0 | 5.0 | ||

| 6回 | 3,358,280 | 336,256 | 337,233 | 338,211 | |

| 12回 | 168,477 | 169,387 | 170,299 | 171,214 | |

| 24回 | 85,080 | 85,962 | 86,849 | 87,742 | |

| 36回 | 57,285 | 58,162 | 59,047 | 59,941 | |

| 48回 | 43,390 | 44,268 | 45,158 | 46,058 | |

| 60回 | 35,055 | 35,937 | 36,833 | 37,742 | |

| 72回 | 29,500 | 30,387 | 31,290 | 32,209 | |

| 84回 | 25,534 | 26,426 | 27,337 | 28,267 | |

| 96回 | 22,561 | 23,459 | 24,378 | 25,319 | |

| 108回 | 20,250 | 21,153 | 22,081 | 23,034 | |

| 120回 | 18,402 | 19,312 | 20,249 | 21,213 | |

※借入額は200万円で試算

200万円という条件では毎月の支払額が上記のようになりました。

ただし一般的な借入期間である60ヶ月=5年返済を考えたとき、借入額と金利によって「総額」は下記の比較表のような結果となります。

| 借入額 | 金利(%)と総返済額(万円) | 金利差による 最大差額(円) | ||||

|---|---|---|---|---|---|---|

| 1.0 | 2.0 | 3.0 | 4.0 | 5.0 | ||

| 100万円 | 1,025,580 | 1,051,620 | 1,078,080 | 1,104,960 | 1,132,260 | 106,680 |

| 200万円 | 2,051,160 | 2,103,240 | 2,156,160 | 2,209,920 | 2,264,520 | 213,360 |

| 300万円 | 3,076,740 | 3,154,860 | 3,234,240 | 3,314,880 | 3,396,780 | 320,040 |

| 400万円 | 4,102,320 | 4,206,480 | 4,312,320 | 4,419,840 | 4,529,040 | 426,720 |

| 500万円 | 5,127,900 | 5,258,100 | 5,390,400 | 5,524,800 | 5,661,300 | 533,400 |

※返済回数は60回で試算

なんと金利差だけで、最大50万円以上も差額が出るということが分かりました。

つまり結果として、車はそもそも本体価格が高いため、結果的に金利差が変わるだけで「かなり損する」といえるのです。

また「借入額が少ないほど、金利差による損が少なくなる」ということもできます。

そのためもし4~5%を超えるような高い金利で自動車ローンを借りる場合には、できる限り借入額を減らさなければ「どんどん損していく」ということができるでしょう。

とはいえ少ない借り入れをした方がお得であるのは、低い金利で借りられる人も同じです。

そのためには

- 貯蓄がもっと貯まるまで待つ

- 低予算で優良な車両を購入する

というどちらかの方法が考えられますよね。

特に低予算で優良な車両を購入することは、絶対条件であり「潤沢な予算があったとしても損したくなければ実践すべき」と言えます。

そこでオススメなのが「クルマコネクト」と「ズバット車販売」というサービスです。

サービスの詳細は次章にてしていきますが、利用すれば低予算でも優良な車両が見つかるのは間違いありませんし、あなたが自動車ローンで損する可能性をグッと低くすることができます。

そのためご覧になって、ぜひ利用してくださいね。

4.少ない借入で済ますなら「低予算で収まるように購入する」のが最適解

希望の予算で優良車種を探すなら「クルマコネクト」と「ズバット車販売」をオススメしています。

そこでオススメなのが

というサービスを利用すること。

上記サービスは、極上の「新古車」や「試乗車落ちといった新車同然で安い車を探せるだけではなく、通常の中古車もあなたの希望通りに探すことができます。

というのも今あげた2サービスは中古車販売の最大手であるガリバーと提携しており、全国各地にある数千台もの在庫車や非公開車両の中から、あなたの希望予算に合致する最良の車両を紹介してくれるのです。

また両サービスの違いとしては

となりますから、あなたが希望する条件に合わせて、上記サービスのどちらかを利用することをオススメします。

間違いなく希望の予算で、最良の車を引き当ててくれますよ!

※ガリバーからの営業電話は一切ありません。

5.まとめ

以上、自動車ローンに関する解説を終了しますが、最後に当ページの内容をまとめておきましょう。

- 自動車ローンの金利は平均で2.9%程度であり、4~5%を超える場合は高いと判断して間違いない

- 自動車ローンには審査があり、中でも「仮審査」に関しては支払い能力に関して厳しくみられる

- ディーラーローンや残クレといった選択肢もあるが、損な場合が多いためオススメできない

- 金利別の返済総額の差額を見ると、最大で50万円以上損するケースもあるため、金利についてはシビアに考えるべき

- 金利について考えるとともに「車両価格を抑える」ということも重要であるため、筆者としては「ズバット車販売」と「クルマコネクト」を使った車探しがオススメ

【裏技】愛車を10円以上高く売る方法

車の乗り換え等で売却を考えている時、そのままディーラーに下取りしていませんか?

答えがYESな人は30秒時間をください。

10万円以上得するかもしれません!

ディーラーよりも高く売る方法・・・それは「カーセンサー」を使うことです。

カーセンサーを使うと、最大10社の査定額を比較できます。

各社が買取額を競ってくれるため高く売れるわけです。

もちろん、希望の売却額に届かなければ売らなくてもOK!